【日本・高配当個別株】2024年運用は新NISA?特定口座?

どうも、初心者・兼業個人投資家の枕屋です。

今日は、日本個別株を持っていてる人の中でも高配当株投資をやっている場合で、2024年から新NISAが始まったらどのように運用すべきかを考えてみようと思います。

具体的には特定口座のまま運用を続けるか、一度売却して再度新NISA口座で購入しなおすか、という2通りの選択肢が考えられますね。どっちで運用をした方がお得か、シミュレーションしてみようと思います。

ちなみに、ここでは新NISAで運用する商品は投資信託が良いのか、ETFが良いのか、高配当個別株がいいのか、という議論はしません。新NISAで高配当個別株投資をやることが前提として話を進めます。また株主優待については別でいろいろ検討する必要があると思いますが(特に長期保有条件)、今回の検討では優待については考慮しません。

特定口座と新NISA口座での運用を比較

計算条件

それでは早速モデルケースをみてみましょう。

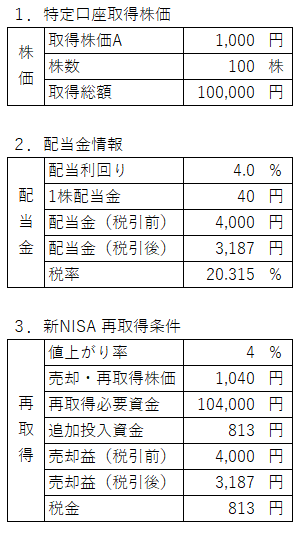

株価、配当利回り等の条件は次の表1のように仮定しました。配当利回りは4%とし、特定口座取得時の株価から新NISAで買い直すタイミングまでに4%株価が値上がりしたとします。特定口座で売却し、新NISAで再購入するタイミングは同時、同額と仮定します。配当、売却益にかかる税金は20.315%です。なお、確定申告での配当税額控除は今回は考慮しないものとします。

表1の「3.新NISA再取得条件」に「追加投入資金」とありますが、これを説明しますと、今回のシミュレーションは値上がりして売却をしているので、売却益には20.315%の税金がかかります。そのため手元に戻ってくる金額は税金分減るので、新NISA口座ですぐに再購入するためには、税金で減った分を追加資金として足す必要があります。その金額(=税金で引かれた金額)を追加投入資金としています。

計算結果

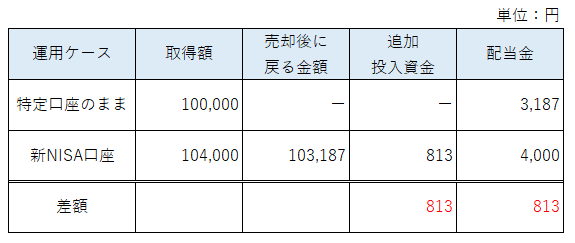

さて、肝心の結果は次の表2のとおりです。

表2の「差額」の列を細く説明します。

まず「追加投入資金」の「差額」は、先述のとおり特定口座で売却直後に新NISA口座で同じ株を買い直すために必要な追加資金のことです。このシミュレーションでは813円を準備する必要があります。

一方、「配当金」の列の「差額」は新NISA口座での運用に切り替えた場合に受け取れる配当金と、特定口座のまま運用していた場合に受け取れる配当金(税引後)の差額です。もちろん、新NISA口座で受け取る配当金は日本国内の税金は非課税なので(外国株は外国の税金が引かれます)受け取れる配当金が多くなります。このシミュレーションでは813円、新NISAに切り替えたほうが年間の配当金が多くなる計算結果となっています。

この2つの「差額」、どちらもちょうど813円ですね。(あえてそうなる条件設定にしました。詳細は後述。)

ということは、この条件で特定口座から新NISAで買い換えた場合、まず買い直すためにポケットマネーから813円多く資金を出す必要があるが、その分は新NISAでの非課税メリットから得られる配当金増額分の813円と相殺できる、かつ特定口座のころと同額の配当金3,187円は新NISA口座1年目でもそのまま受け取れる、ということが分かりました。しかも、翌年からは非課税でずっと配当が受け取れるというメリットを得ることができます。これなら、新NISAで買い換えても損はないのでいいかもしれないですね!

計算式の中身

ここで、先述の2つの「差額」が同じ金額になった点について、計算式を書き出してみましょう。

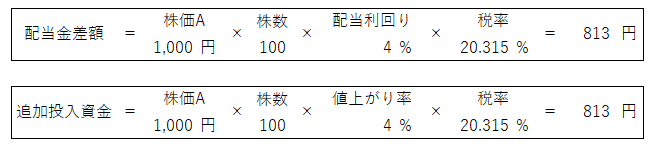

配当金の差額、追加投資資金の計算式はそれぞれ表3のとおりです。なお、株価Aとは特定口座運用時に買った際の取得株価のことです。

この式を見て貰えばすぐわかると思いますが、それぞれの金額の決定要素としては、配当金差額は「配当利回り」、追加投入資金は株価の「値上がり率」に依存することが分かります。今回のシミュレーション条件として、「配当利回り4%」、「値上がり率4%」と設定したので、2つの差額が同額になったんですね。

まとめ

表3の計算式から次のようなことが言えます。

- 配当利回り>株価の値上がり率 ⇒新NISAで買い直しOK

- 配当利回り=株価の値上がり率 ⇒新NISAで買い直しOK

- 配当利回り<株価の値上がり率 ⇒要検討

配当利回りと株価の値上がり率が1番,2番のような関係であれば、すぐに特定口座は売却して、新NISA口座で買い直してOKだと判断できます。一方、3番だと、ポケットマネーの追加投資額のほうが多くなってしまうので、新NISAで非課税による増額分があったとしても数年かけてようやくトントン、という場合が考えられます。

もし3番のような関係なら私は売却しないかな、と思います。まぁ一概には言えませんが、差が小さいとか、毎年連続増配がかなり期待できる銘柄であれば買い直し一考の余地はあるかもしれませんが、値上がり率数十%等かなりの含み益になっている銘柄はそのまま特定口座で運用し、株価が何かしらの要因で落ちてくる時まで待つか、最悪ずっとそのままでもいいか、と思っています。

また、長期優待アップがある銘柄もそのまま特定口座運用かな、というところですね。まぁいまのところは、ですが。

いかがだったでしょうか。

皆さんの今後の資産形成、運用の方針の参考になれば幸いです。

では、また!

おまけ:含み損になっている場合は?

さきほどまでは、新NISA口座で買い直すタイミングで含み益になっていることが前提として話をしてきました。

では、含み損になっている銘柄はどうしようか、ちょっと考えてみます。

ポートフォリオ全体で含み益をキープできている場合

ポートフォリオ全体で含み益をキープできているのであれば、思い切って損切して新NISA口座で買い直すのもアリかと思います。

高配当狙いの銘柄は基本的には売却は一切考えておらず、一生持ち続けるくらいの気持ちで買っています。とはいっても含み損は気持ちの良いものではありませんが、ポートフォリオ全体で含み益になっているなら、各銘柄の含み損は目をつむってスッキリ買い直してしまえばいいと思います。その後は配当金非課税の恩恵がずっと受けられるわけですからね!

含み益の銘柄とセットで買い直す

もう少しつっこんだところまで考えてみると、損益通算で考えることもできると思います。

売却益と売却損を損益通算することで、仮に損益通算で売却益0円なら、売却時に含み益になっている銘柄の売却益が税金で引かれることなく、売却額全額を新NISA口座で買い直す資金に回すことがことができます。

状況次第ではこのように含み益の銘柄、含み損の銘柄をセットで新NISA口座で買い直すのもアリかと思います。